La Centrale Rischi, che cosa è, perché è bene conoscerla, quali vantaggi abbiamo nel conoscerla, quali rischi corriamo a non considerarla, e come fare a richiederla.

La Centrale Rischi (CR) è una banca dati, ossia un archivio di informazioni sui debiti di famiglie e imprese verso il sistema bancario finanziariociò che riguarda la capacità dell'azienda di fare fronte a... Leggi. È gestita dalla Banca d’Italia.

Per ciascun soggetto Banca d’Italia raccoglie le informazioni degli intermediari finanziari aggiornato all’ultimo giorno del mese e li ripubblica in modo tale che gli intermediari siano a conoscenza dell’indebitamento complessivo dei loro clienti e della regolarità o meno dei loro pagamenti.

Sono registrati in centrale rischi i finanziamenti (mutui, leasing, aperture di credito di ogni natura) e le garanzie quando l’importo superi 30.000 €.

Questa soglia si abbassa 250 € se il cliente ha gravi difficoltà nel pagare il suo debito ossia in sofferenza.

Gli istituti di credito possono accedere alla consultazione degli ultimi tre anni dei dati di centrale rischi, perciò le segnalazioni antecedenti, seppur gravi, diventano ininfluenti nella valutazione del merito creditizio aziendale.

I dati disponibili di centrale rischi presentano un ritardo strutturale di circa 40 giorni

è fondamentale che il soggetto segnalato si faccia carico di illustrare immediatamente eventuali posizioni sanate.

Possono accedere alle informazioni contenute in centrale rischi di un soggetto tutti gli intermediari finanziari, le autorità di controllo e la magistratura.

Tali soggetti accedono a informazioni di tipo aggregato, mentre il soggetto segnalato accede alle proprie informazioni in maniera analitica e dettagliata

L’accesso centrale rischi è gratuito.

Per ottenere una misura di centrale rischi è necessario scaricare e compilare il modulo disponibile sul sito di Banca d’Italia attestare la propria identità e il proprio diritto all’accesso allegando la fotocopia del documento di identità e del codice fiscale inviare il modulo e gli allegati per posta elettronica certificata.

I dati sono consegnati in un prospetto pdf normalmente entro 5/6 giorni dalla richiesta.

Il soggetto segnalato può delegare un professionista alla richiesta e ricezione dei propri dati centrali rischi.

La centrale rischi fornisce agli intermediari informazioni utili per valutare il merito di credito cioè la capacità dei clienti di restituire l’importo del finanziamento.

In questo modo le banche individuano i cattivi pagatori e possono così concedere finanziamenti ad un tasso che rispetto al profilo di rischio del cliente.

Gli intermediari possono richiedere alla centrale rischi informazioni anche su soggetti non clienti ma che hanno presentato una domanda di finanziamento e potrebbero diventare loro clienti, oppure su soggetti collegati come garanti.

Centrale rischi è fondamentale per i clienti che hanno una buona storia creditizia per ottenere finanziamenti più facilmente e a condizioni migliori.

L’azienda si potrà confrontare con il punto di vista della banca e correggere o giustificare eventuali informazioni errate.

Che cosa contiene la Centrale Rischi

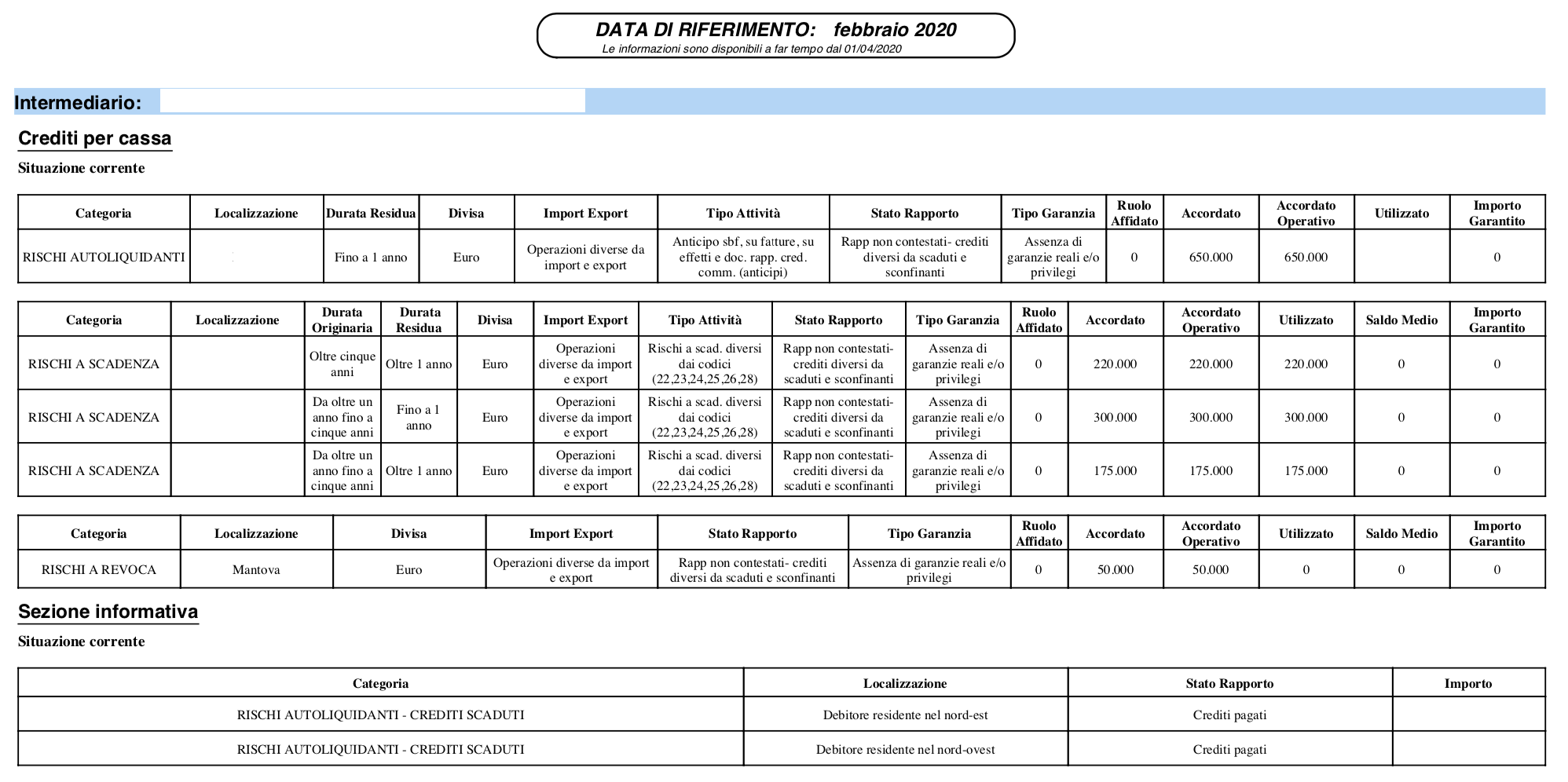

Per ogni mese e per ogni istituto finanziariociò che riguarda la capacità dell'azienda di fare fronte a... Leggi centrale rischi contiene le informazioni inerenti i cosiddetti crediti per cassa, ovvero le diverse tipologie di finanziamento, le garanzie, i derivati e una sezione informativa relativa ai dati su insoluti, Factoring passivi e operazioni particolari.

L’indebitamento di impresa è suddiviso da Banca d’Italia in tre categorie in ordine crescente di rischio:

1. i rischi autoliquidanti costituiti principalmente dai fidi anticipi fatture SBF

2. I rischi a scadenza identificati da mutui leasing

3. I rischi a revoca ovvero gli affidamenti di cassa

Per quanto riguarda le garanzie, centrale rischi riporta innanzitutto le garanzie personali e reali rilasciate da terzi i garanti sui figli del soggetto censito come le fideiussioni dei soci o le garanzie del medio credito centrale.

Le garanzie ricevute sono invece garanzie personali e reali che il soggetto censito (di solito l’azienda) ha rilasciato in favore di un soggetto terzo (il garantito) al quale l’intermediario ha concesso un finanziamento.

Tipicamente si trovano in questa sezione le garanzie infragruppo.

I crediti di firma comprendono invece le altre garanzie rilasciate dagli intermediari che si impegnano a far fronte ad eventuali inadempimenti di obbligazioni assunte dall’azienda segnalata nei confronti di terzi.

I dati più rilevanti contenuti nella sezione informativa sono:

• i crediti scaduti

• le sofferenze (i crediti passati a perdita)

I crediti scaduti rappresentano gli importi dei crediti anticipati sulle linee anticipi s.b.f. e gli eventuali impiegati all’ultimo mese: questo dato è indice della bontà o meno del portafoglio clienti del soggetto segnalato.

Le sofferenze (i crediti passati a perdita) rappresentano tutti i crediti per cassa nel momento in cui la banca considera l’azienda in stato di insolvenza.

Tale segnalazione può generare un effetto domino sulla chiusura delle linee di credito degli altri istituti.

Se un intermediario rileva errori nelle segnalazioni di rischio deve tempestivamente inviare le relative rettifiche alla centrale rischi, che prontamente lo acquisisce e porta a conoscenza di tutti gli altri intermediari interessati.

Il soggetto segnalato, qualora rilevi un errata segnalazione o una segnalazione inesatta, può contattare direttamente l’intermediario per chiederne la rettifica.

In questi casi è consigliabile procedere per iscritto tramite raccomandata o PEC per dimostrare la decorrenza della contestazione.

In caso di inerzia dell’ intermediario la Banca d’Italia provvede e avvia la procedura di irrogazione delle sanzioni di cui all’articolo 144 TUB nei confronti dell’ente segnalante.

Se non si arrivasse ad una risoluzione il soggetto segnalato si può rivolgere all’arbitro bancario finanziariociò che riguarda la capacità dell'azienda di fare fronte a... Leggi.

L’analisi della centrale rischi è una base ottimale per la gestione aziendale da parte del professionista o dell’imprenditore.

Dà modo infatti:

• di gestire attivamente le segnalazioni e rettificare prontamente quelle errate

• di valutare l’incidenza dell’indebitamento a breve termine sul totale dell’affidamento

• di fare valutazioni integrate sugli utilizzi degli affidamenti e i suoi sovra o sottoutilizzi

• di monitorare la qualità degli effetti commerciali e valutare la capacità dei fidi a revoca di assorbire eventuali crediti scaduti impiegati

• di fare valutazioni sull’eventuale presenza di posizioni di rischio gravi e consolidate e individuare eventuali strategie da adottare

• di ottimizzare la composizione dell’indebitamento minimizzando il costo del denaro

padroneggiare i dati presenti in centrale rischi aiuta a gestire il rapporto con le banche in sede di valutazione del rating aziendale.

Infatti le banche pesano il fattore centrale rischi dal 40% al 60%.

Una centrale rischi fedele che riporta i dati corretti consente quindi maggiori affidamenti a minor costo ed è la base di partenza per un’istruttoria affidamenti.